Пакетное решение №3:

«Комплекс должной осмотрительности и проверки контрагентов».

Пакетное решение №3:

«Комплекс должной осмотрительности и проверки контрагентов».

Предназначено для обеспечения надежной защиты вашей компании от налоговых рисков и негативных последствий при взаимодействии с контрагентами.

В условиях современного бизнеса важно не только заключать сделки, но и тщательно проверять контрагентов, чтобы избежать проблем с налоговыми органами и минимизировать потенциальные риски.

Проверка контрагентов:

Мы знаем ваши проблемы - у нас есть готовые решения.

В условиях современного бизнеса важно не только заключать сделки, но и тщательно проверять контрагентов, чтобы избежать проблем с налоговыми органами и минимизировать потенциальные риски.

Проверка контрагентов:

- Включение инструкции о проявлении должной осмотрительности, которая пошагово регламентирует процесс проверки контрагентов. Это позволяет избежать заключения сделок с недобросовестными организациями и минимизировать юридические и финансовые последствия.

- Пакет документов для фиксации результатов проверки и подтверждения законности сделок помогает избежать отказов в вычетах по НДС и признания налоговых выгод необоснованными.

- Образцы писем и приказов, включенные в пакет, обеспечивают необходимую отчетность о проведенных проверках, что способствует прозрачности сделок и минимизирует риски при взаимодействии с налоговыми органами.

- Образцы писем для запросов о системе налогообложения и других важных аспектах помогут своевременно получить необходимую информацию и подтвердить законность сделок, что важно для успешного взаимодействия с налоговыми органами.

Мы знаем ваши проблемы - у нас есть готовые решения.

Что входит в пакетное решение №3:

-

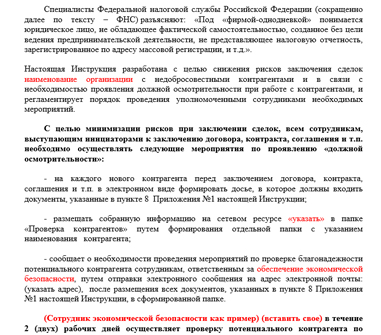

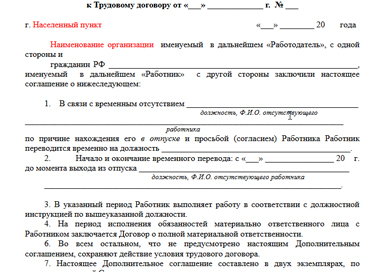

Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений

Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений -

Письмо контрагенту по вопросу проявления должной осмотрительности

Письмо контрагенту по вопросу проявления должной осмотрительности -

Письмо контрагента о системе налогообложения

Письмо контрагента о системе налогообложения -

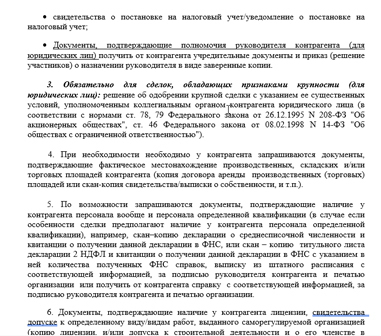

Приказ о перечне документов для заключения договора ЮЛ, ИП

Приказ о перечне документов для заключения договора ЮЛ, ИП -

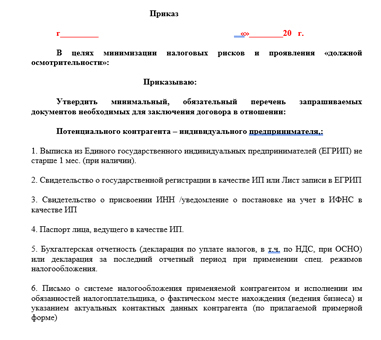

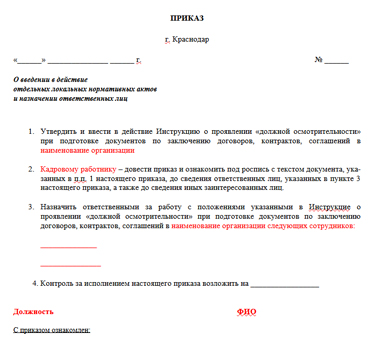

Приказ об утверждении Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений

Приказ об утверждении Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений

Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений

Письмо контрагенту по вопросу проявления должной осмотрительности

Письмо контрагента о системе налогообложения

Приказ о перечне документов для заключения договора ЮЛ, ИП

Приказ об утверждении Инструкция о проявлении «должной осмотрительности» при подготовке документов по заключению договоров, контрактов, соглашений

Купить пакетное решение №3

Заполните простую форму ниже, чтобы приобрести выбранный пакет услуг. Наш специалист свяжемся с Вами в ближайшее время.

Нажимая кнопку "Купить" Вы соглашаетесь с

Политикой конфиденциальности и даете свое согласие на обработку персональных данных.

Ваши данные не будут переданы третьим лицам.

ЮРИДИЧЕСКОЕ ЗАКЛЮЧЕНИЕ.

Инструкция по применению.

Если хотите узнать, как, в каких ситуациях возможно применять пакетное решение на практики, нажмите тут

Обязанность проверять контрагента в законе не установлена. Тем не менее с учетом ст. 54.1НК РФ и рекомендаций по применению положений ст. 54.1 НК РФ (Письмо ФНС России от 31.10.2017 N ЕД-4-9/22123@) проявление должной осмотрительности важно, и не столько для того, чтобы доказать сам факт проверки контрагента.

Цель проверки - убедиться, что контрагент является добросовестной организацией, которая ведет реальную деятельность, и с ним можно заключить договор без рисков негативных налоговых последствий.

Чтобы проявить должную осмотрительность, нужно проверить контрагента. Вы проверяете его так же, как это будет делать налоговый орган.

Налоговые органы уделяют особое внимание реальности выполнения сделки контрагентом, поэтому и вам нужно в первую очередь проверить его ресурсные возможности.

Все результаты проверки стоит зафиксировать в отчете, который организация разрабатывает самостоятельно. К отчету нужно приложить пакет материалов, которые относятся к этой проверке.

Если вы не проведете такую проверку, то есть риск, что по итогам проверки могут выясниться факты, которые повлекут отказ в вычетах по НДС, расходах, зачету или возврату налога, к примеру, из-за того, что контрагент является фирмой-"однодневкой" и обязательства по договору выполнены не тем лицом, которое указано в документах.

Обязанность проверять контрагента в законе не установлена. Тем не менее с учетом ст. 54.1НК РФ и рекомендаций по применению положений ст. 54.1 НК РФ (Письмо ФНС России от 31.10.2017 N ЕД-4-9/22123@) проявление должной осмотрительности важно, и не столько для того, чтобы доказать сам факт проверки контрагента.

Цель проверки - убедиться, что контрагент является добросовестной организацией, которая ведет реальную деятельность, и с ним можно заключить договор без рисков негативных налоговых последствий.

Чтобы проявить должную осмотрительность, нужно проверить контрагента. Вы проверяете его так же, как это будет делать налоговый орган.

Налоговые органы уделяют особое внимание реальности выполнения сделки контрагентом, поэтому и вам нужно в первую очередь проверить его ресурсные возможности.

Все результаты проверки стоит зафиксировать в отчете, который организация разрабатывает самостоятельно. К отчету нужно приложить пакет материалов, которые относятся к этой проверке.

Если вы не проведете такую проверку, то есть риск, что по итогам проверки могут выясниться факты, которые повлекут отказ в вычетах по НДС, расходах, зачету или возврату налога, к примеру, из-за того, что контрагент является фирмой-"однодневкой" и обязательства по договору выполнены не тем лицом, которое указано в документах.

читать дальше

ОСтались вопросы?

Мы поможем вам выбрать оптимальное решение для обеспечения экономической безопасности вашего бизнеса.

Заполните простую форму и наш специалист свяжется с Вами.

Заполните простую форму и наш специалист свяжется с Вами.

Нажимая кнопку "Отправить" Вы соглашаетесь с

Политикой конфиденциальности и даете свое согласие на обработку персональных данных.

Ваши данные не будут переданы третьим лицам.